Elke sportclub met een lopende financiering, bijvoorbeeld een hypotheek voor een kunstgrasveld of de bouw van de kantine, zou de bestaande lening nu moeten herfinancieren door middel van het uitgeven van obligaties. Dat scheelt vaak duizenden euro's op jaarbasis voor de club en kan tegenwoordig eenvoudig geregeld worden via obligatieplan.nl. In het voorbeeld dat later in dit artikel wordt toegelicht bespaart een vereniging in 10 jaar € 92.100,- op een financiering van € 100.000,-. Dat klinkt bijna te mooi om waar te zijn. Inderdaad: bijna te mooi...

SBBI

Sportverenigingen zijn bijna in alle gevallen een SBBI (Sociaal Belang Behartigende Instelling, zie voor meer info de website van de belastingdienst). Het zijn van een SBBI heeft fiscale voordelen voor de vereniging bij het ontvangen van grotere schenkingen en erfenissen. Als een vereniging een SBBI is hoeft de vereniging ook over schenkingen of erfenissen boven de € 2.122,- geen schenk- of erfbelasting te betalen. Er zijn daarnaast ook voordelen voor particulieren die aan een SBBI schenken. Schenkingen aan een SBBI zijn voor particulieren vaak aftrekbaar van de inkomstenbelasting.

Dit is heel erg interessant. Want een schenking van € 100,- kost de gever, indien hij of zij in de 52% belastingschijf zit, slechts € 48,-.

De belastingdienst onderscheidt hierbij twee soorten schenkingen:

- Een gewone (eenmalige) gift

- Een periodieke gift

Aftrekbaarheid eenmalige gift

Een eenmalige gift aan een SBBI is alleen aftrekbaar als er sprake is van een Steunstichting SBBI en er geen tegenprestatie voor wordt geleverd. De vereniging kan een Steunstichting SBBI oprichten voor een Jubileum (5-jarig). De ontvangen giften moeten in dat geval besteed worden aan een concreet doel, bijvoorbeeld een verbouwing. Een overzicht van alle voorwaarden is hier terug te vinden.

Viert een vereniging een jubileum én is er sprake een specifieke wens? Dan is het opzetten van een Steunstichting SBBI zeker de moeite waard. In combinatie met een crowdfundingplatform is ophalen en registreren van de donaties heel gemakkelijk.

Klik hier voor het stappenplan voor het oprichten van een Steunstichting SBBI

Klik hier om een no-cure-no-pay crowdfundingplatform aan te vragen

Aftrekbaarheid periodieke gift

Indien er sprake is van een periodieke gift kan de gift altijd en zonder drempel worden afgetrokken van het belastbaar inkomen. Een periodieke gift voldoet aan de volgende voorwaarden:

- De gift is van een constante grootte en word jaarlijks (of in meerdere termijnen per jaar) geschonken

- Er wordt minimaal 5 jaar achtereen gegeven

- De periodieke gift wordt in een onderhandse akte vastgelegd

- Alleen giften van het jaar van het ondertekenen van de onderhandse akte en de jaren daarna zijn aftrekbaar, dus niet met terugwerkende kracht.

- De verplichting tot geven stopt bij overlijden van de gever of degene namens wie gegeven wordt, de aftrekbaarheid van reeds gedane giften blijft van kracht

- Er mag geen tegenprestatie tegenover de periodieke giften staan

- De giften moeten aantoonbaar zijn

De uitgebreide beschrijving van de voorwaarden door de belastingdienst vindt u hier.

Er zijn een aantal situaties waarin de fiscale aftrekbaarheid voor verenigingen heel erg interessant is. Bijvoorbeeld bij een Club van 100 en grote (her)financieringen.

Club van 100

Heeft een vereniging al een Club van 100? Of wil een club er één oprichten? Dan is het heel eenvoudig en slim om van de fiscale voorwaarden van een periodieke schenking te profiteren. SponsorVisie biedt al haar licentiehouders een gratis voorbeeld van een onderhandse akte en een voorbeeld inschrijfformulier van de Club van 100. De inschrijvingen kunnen ook via het crowdfundingplatform van SponsorVisie geregistreerd worden. Via het platform wordt het gehele proces geautomatiseerd.

De voordelen voor de club van het opzetten van een fiscaal vriendelijke Club van 100 zijn dat deelnemers direct voor minimaal 5 jaar worden vastgelegd en vaak bereid zullen zijn meer te geven. Voor de gever is het voordeel dat het goedkoper is om de vereniging te steunen. De drempel voor deelname wordt hierdoor verlaagd. Al kan de langdurige verplichting weer een nieuwe drempel zijn. Een vereniging doet er dan ook verstandig aan een fiscaal vriendelijk (5-jarig) lidmaatschap en een normaal lidmaatschap aan te bieden.

Obligatieplan met fiscaal voordeel voor deelnemers

Een tweede, nog grotere kans, voor veel verenigingen is de aftrekbaarheid van periodieke giften in combinatie met een financiering.

Bij een lening die meer dan 5 jaar loopt kan door schenking van de rente, aflossing of annuïteit aan de vereniging een groot fiscaal voordeel behaald worden. In plaats van volledig te financieren bij de bank gaat de vereniging de financiering (gedeeltelijk) aan bij leden en andere direct betrokkenen. Een obligatie, of achtergestelde obligatie is een veel gebruikte vorm.

Het aangaan van de lening verandert echter nog niets. Het voordeel wordt gerealiseerd indien van één van de volgende opties, waarbij van de fiscale voordelen van een periodieke gift aan een vereniging (SBBI) wordt geprofiteerd, gebruik word gemaakt:

- Obligaties met verplichte schenking van de rente

Met deze constructie wordt de lening feitelijk renteloos. Dit kan de vereniging jaarlijks duizenden euro's aan rentelasten schelen. - Obligaties met verplichte schenking van de aflossingen

Met deze constructie wordt de financieringslast voor de vereniging sterk verlaagd doordat er geen aflossingen betaald hoeven te worden. - Obligatie met verplichte (gedeeltelijke) schenking van de annuïteit

Met deze constructie wordt de financieringslast voor de vereniging verlaagd doordat (een deel van) de jaarlijkse annuïteit niet betaald hoeft te worden.

In alle gevallen is een substantiële lastenverlaging voor de vereniging het gevolg terwijl in sommige gevallen de gever er financieel niet eens slechter van wordt. Van deze drie vormen is een rekenvoorbeeld in de bijlage bijgevoegd of er kan gebruik gemaakt worden van de door Obligatieplan.nl beschikbaar gestelde rekentool om de eigen situatie door te rekenen.

Constructie wordt al breed toegepast

De beschreven constructie wordt al enkele jaren toegepast door bijvoorbeeld hockeyclub Bloemendaal en het Rabobank Prinses Maxima Centrum. De constructie is bovendien beoordeeld door De Coop & Haegen Accountants en Adviseurs en de fiscaal juristen van Staerk. Indien gewenst legt een van deze partijen de specifieke situatie van een vereniging bij de Belastingdienst voor.

Makkelijk te organiseren en te administreren via obligatieplan.nl

De hierboven beschreven constructies stellen verenigingen in staat om het kapitaal dat bij leden en betrokkenen de vereniging beschikbaar is makkelijker te 'activeren' en zo te zorgen voor een structurele besparing. Deze constructie is voor alle verenigingen die een financiering hebben of voornemens zijn voor een investering een nieuwe financiering aan te gaan, interessant.

Het opzetten van een dergelijk obligatieplan was altijd lastig en leverde veel administratief werk op. Door gebruik te maken van het online platform van obligatieplan.nl en bijbehorende ondersteuning is het eenvoudiger dan ooit. Een club hoeft het wiel als club niet uit te vinden (alle documentatie is kant-en-klaar en de inschrijvingen verlopen geautomatiseerd) en de kosten zijn 1% over het gecrowdfunde bedrag (met een minimum van € 375,- (excl. BTW)).

Elke club met een lopende lening kan nu direct herfinanciering met obligaties opstarten met weinig administratief werk. Voor veel clubs zal dit de oplossing zijn voor een groot deel van de financiële uitdaging waar zij door beperking van subsidies en teruglopende sponsorinkomsten voor zijn komen te staan.

Ook gedeeltelijke financiering

Een vereniging hoeft niet het volledige bedrag van de financiering hoeft op te halen. Vaak levert het ‘fiscaal vriendelijk’ financieren van een deel van een financiering met obligaties al grote voordelen op. Hierdoor is voor kleine verenigingen en verenigingen met een wat minder kapitaalkrachtig ledenbestand ook interessant.

Rekenvoorbeeld: Terugschenking van de rente

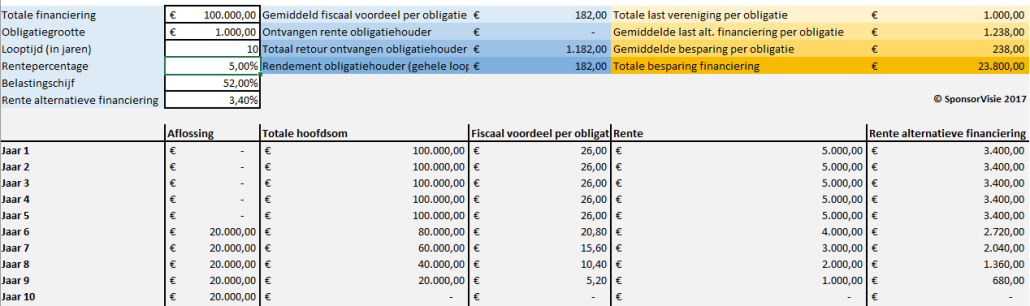

Een lid verstrekt een lening aan de club van € 1.000,- (of een veelvoud daarvan) en wordt daarmee obligatiehouder. De club geeft een rente van 5%.

De club lost deze lening bij jaarlijkse uitloting af vanaf het zesde jaar. Eerder kan niet, omdat de periodieke gift-regeling een minimum van 5 jaar kent. Vanaf het zesde jaar wordt elk jaar 20% van de uitgegeven obligaties (door een notaris) uitgeloot en terugbetaald. Na 10 jaar is de volledige lening afgelost.

In de obligatieovereenkomst wordt vastgelegd dat de deelnemer de ontvangen rente terug schenkt aan de club. Dit kan zonder het bedrag heen en weer te hoeven storten. Deze periodieke gift wordt vastgelegd in een overeenkomst, die gebaseerd is op een model dat door de belastingdienst beschikbaar is gesteld.

De jaarlijkse schenkingen van de rente van € 50,- zijn voor 100% fiscaal aftrekbaar voor de inkomstenbelasting, zonder dat de drempel (van 1% van het Box 1-inkomen) van toepassing is. Hierdoor betaalt de schenker minder belasting en geniet daardoor toch een rendement op de lening van 2,6% per jaar. Dat is veel meer dan de huidige rente op een spaarrekening. In onderstaande overzicht is het obligatieplan cijfermatig uitgewerkt. Daarbij is uitgegaan van een belastingtarief van 52%.

De vereniging heeft een totale last van rente (€ 0,-) inclusief aflossing (€ 1.000,-) van € 1000,-, waar die bij een alternatieve financiering tegen een rente van 3,4% € 1.238,- is. Het voordeel voor de vereniging is gemiddeld € 238,-. Over een totale financiering van € 100.000,- is dit dus € 23.800,- in 10 jaar!

Rekenvoorbeeld: Terugschenking van de aflossing

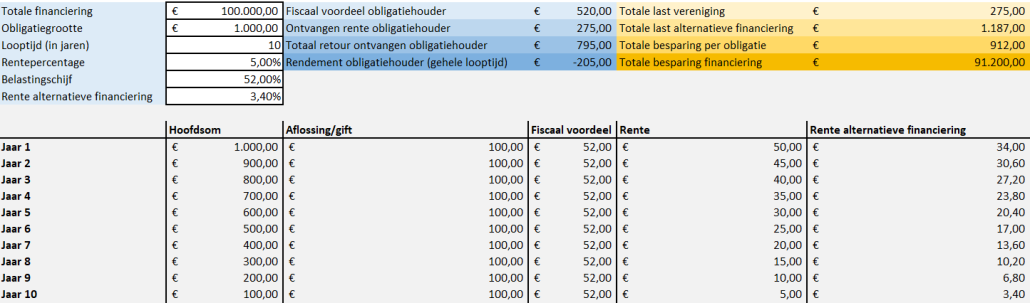

Een lid verstrekt een lening aan de club van € 1.000,- (of een veelvoud daarvan) en wordt daarmee obligatiehouder. De club geeft een rente van 5%.

De club lost deze lening lineair in 10 jaar af. In de obligatieovereenkomst wordt vastgelegd dat de obligatiehouder de aflossingsbedragen direct weer terug schenkt aan de club. Dit kan zonder het bedrag heen en weer te hoeven storten. Deze periodieke gift wordt vastgelegd in een onderhandse overeenkomst, die gebaseerd is op een model dat door de belastingdienst beschikbaar is gesteld.

De jaarlijkse schenkingen van € 100,- zijn voor 100% fiscaal aftrekbaar voor de inkomstenbelasting, zonder dat de drempel (van 1% van het Box 1-inkomen) van toepassing is. De club betaalt het lid jaarlijks 5% rente over het resterende deel van uw lening.

In onderstaande overzicht is het obligatieplan cijfermatig uitgewerkt. Daarbij is uitgegaan van een belastingtarief van 52%.

Op een obligatie van € 1.000,- wordt jaarlijks een bedrag afgelost van € 100,-. Dit bedrag schenkt het lid jaarlijks aan de club, door middel van een ‘schenking van een periodieke gift’. Deze schenking is jaarlijks aftrekbaar van het belastbaar inkomen, een totaal voordeel van € 520,- bij een belastingtarief van 52%. Kortom, de fiscus betaalt mee aan de schenking.

Over het niet-afgeloste bedrag van de obligatie ontvangt het lid tien jaar lang 5 procent rente. Deze rente-inkomsten zijn voor het lid onbelast. Deze rente loopt in tien jaar op tot € 275,-.

In totaal krijgt het lid na tien jaar € 520,- + € 275,- = € 795,- terug (het lid sponsort € 205,- in 10 jaar). De vereniging heeft een totale last van rente (€ 275,-) inclusief aflossing (0) van € 275,-. In geval van een alternatieve financiering tegen 3,4% rente is de totale last € 1.187,-. Het voordeel voor de vereniging is € 912,- bij een obligatie van € 1.000,-. Over een totale financiering van € 100.000,- is dit dus € 91.200,-!

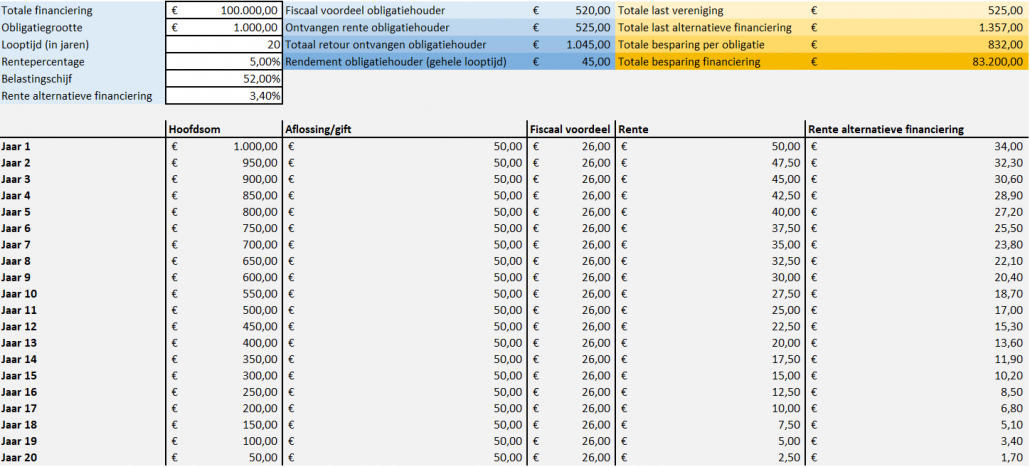

Er kan ook met een ander rentepercentage of andere looptijd. Dit kan als gevolg hebben dat het fiscaal voordeel voor het lid zo groot wordt dat het winstgevend is. Bij 5% en een looptijd van 20 jaar krijgt het lid € 1.045,- terug en heeft de vereniging alsnog € 832,- voordeel per obligatie van € 1000,-. En bij een rente van 8,75% en een looptijd van 10 jaar krijgt het lid € 1.001,25 terug en heeft de vereniging per obligatie van € 1.000,- € 705,- voordeel ten opzichte van een reguliere financiering met een rente van 3,4%.

Rekenvoorbeeld: Terugschenking van de jaarlijkse annuïteit

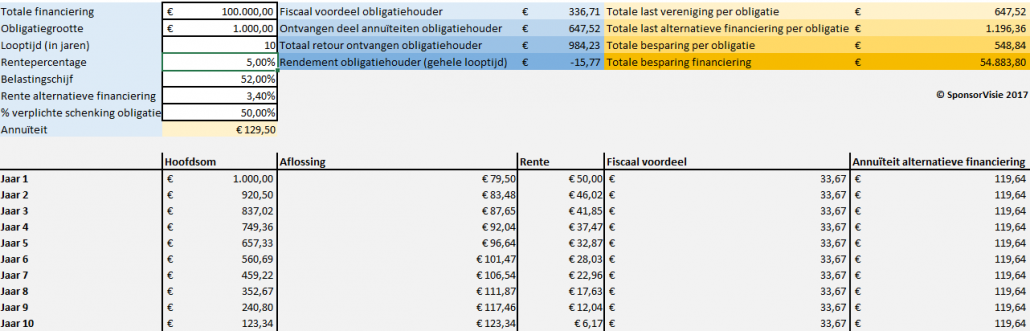

Een lid verstrekt een lening aan de club van € 1.000,- (of een veelvoud daarvan) en wordt daarmee obligatiehouder. De club geeft een rente van 5%.

De club lost deze lening annuïtair in 10 jaar af. In de obligatieovereenkomst wordt vastgelegd dat de obligatiehouder 50% van de jaarlijkse annuïteit direct weer terug schenkt aan de club. Dit kan zonder het bedrag heen en weer te hoeven storten. Deze periodieke gift wordt vastgelegd in een onderhandse overeenkomst, die gebaseerd is op een model dat door de belastingdienst beschikbaar gesteld is.

De jaarlijkse schenkingen van 50% van annuïteit (€ 64,75) zijn voor 100% fiscaal aftrekbaar voor de inkomstenbelasting, zonder dat de drempel (van 1% van het Box 1-inkomen) van toepassing is. De club betaalt het lid jaarlijks 5% rente over het resterende deel van uw lening.

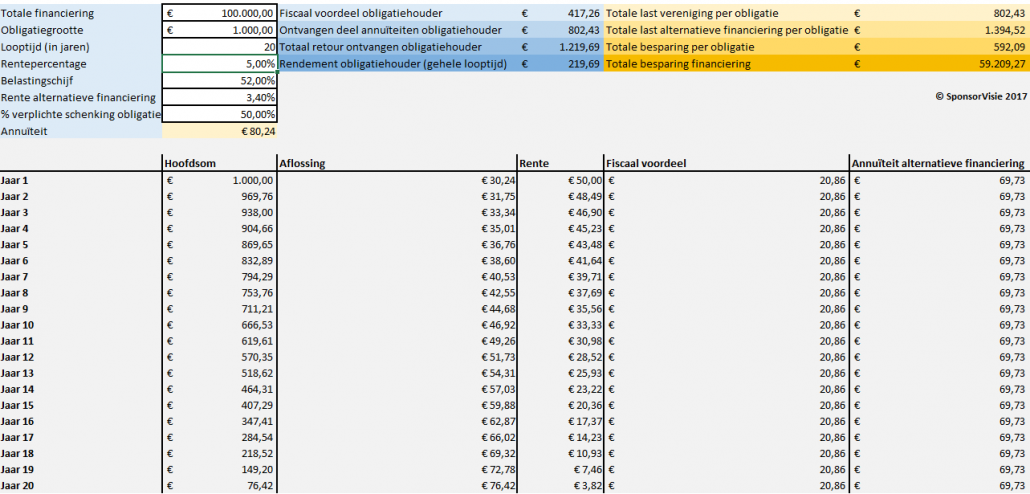

In onderstaande overzicht is het obligatieplan cijfermatig uitgewerkt. Daarbij is uitgegaan van een belastingtarief van 52%.

Jaarlijks schenk het lid 50% van de jaarlijkse annuïteit door middel van een ‘schenking van een periodieke gift’. Deze schenking is jaarlijks aftrekbaar van het belastbaar inkomen, een totaal voordeel van € 336,71 bij een belastingtarief van 52%. Kortom, de fiscus betaalt mee aan de schenking.

De overige 50%van de jaarlijkse annuïteit (€ 64,75) schenkt het lid niet terug en ontvangt hij op zijn rekening.

In totaal krijgt het lid na tien jaar € 336,71 + € 647,52 = € 984,23 terug (het lid sponsort € 15,77 in 10 jaar). De vereniging heeft een totale last van € 647,52. In geval van een alternatieve financiering tegen 3,4% rente is de totale last € 1.136,36. Het voordeel voor de vereniging is € 548,84 bij een obligatie van € 1.000,-. Over een totale financiering van € 100.000,- is dit € 54.883,80!

Er kan ook een ander rentepercentage, ander schenkingspercentage van de jaarlijkse annuïteit of andere looptijd gekozen worden. Dit kan als gevolg hebben dat het fiscaal voordeel voor het lid zo groot wordt dat de constructie ook voor het lid winstgevend is. Bij 5% en een looptijd van 20 jaar krijgt het lid € 1.219,69 terug en heeft de vereniging alsnog € 592,09 voordeel per obligatie van € 1000,-.

Over SponsorVisie en Crowdfunding voor clubs

SponsorVisie helpt verenigingen aan nieuwe inkomsten door een andere benadering in sponsorwerving, een bijbehorend systeem en structurele ondersteuning. Sinds 2014 biedt SponsorVisie ook Crowdfunding voor clubs aan: een kant-en-klaar platform voor verenigingen die willen crowdfunden. Het platform is no-cure-no-pay te gebruiken. Dit jaar heeft SponsorVisie www.obligatieplan.nl hieraan toegevoegd. Dit platform maakt automatiseert de inschrijving van obligaties en voorziet in alle benodigde documentatie.

Noot voor de redactie:

Voor meer informatie over dit persbericht en beeldmateriaal kunt u contact opnemen met SponsorVisie, Peter van Baak of mailen naar petervanbaak@sponsorvisie.nl

Gratis sponsorwervingsplan

Wil je meer sponsors? Vraag dan hier het gratis plan voor sponsorwerving aan. Het is ook mogelijk om je structureel te laten begeleiden. Voor € 250,- per jaar krijg je elke maand hulp en ondersteuning bij sponsorwerving van de SponsorMan en kun je zelfs je sponsorwerving helemaal laten automatiseren, dankzij de SponsorMachine.